ここをお読みになる前に、正規分布と標準偏差をお読みください。

ここでは、標準偏差についてもう少し突っ込んだ議論をしながら、なぜ、長期投資が有利なのかについて考察してみましょう。

リターンと標準偏差の計算

さて、リスクのところで述べたように、標準偏差は分散の平方根です。

分散は、毎月のファンドの騰落率と騰落率の平均値の差(偏差)の2乗を足し合わせて、データの数で割れば分散が得られます。(月次分散)

月次分散の平方根を計算すると月次標準偏差が得られるわけです。

2006年2月末時点で、ちょうど12個のデータがあるファンドがあります。

FPI_P43 Invesco GT Capital Shield (USD)

| Date | 月次騰落率(%) |

| 2006-2 | 0.50 |

| 2006-1 | 0.71 |

| 2005-12 | 1.12 |

| 2005-11 | 2.30 |

| 2005-10 | -1.04 |

| 2005-9 | 1.05 |

| 2005-8 | 0 |

| 2005-7 | 0.21 |

| 2005-6 | 0.95 |

| 2005-5 | 1.29 |

| 2005-4 | -0.11 |

| 2005-3 | -0.21 |

このデータを使って、リターン、月次標準偏差、年率標準偏差を求めてみましょう。

リターンは毎月のリターンに1を足して倍率に変換し、すべて掛け合わせます。

(1-0.0021)(1-0.0011)(1+0.0129)(1+0.0095),,,,,,(1+0.0071)(1+0.005)=1.0694

普通は、これを1/12乗して平均月次騰落率を求めます。

(1.0694)^(1/12)=1.005607 約 0.56%/月

年率平均騰落率(年リターン)を求めるには、1を足して倍率に変換し12乗すればよいです。

(1.005607)12=1.0694 約 6.94%/年

今回、12個のデータを使ったので、最初の答えに戻りましたが、これは、計算が面倒なので、こういう例を使っただけです。

次に分散を計算します。

月次騰落率の算術平均を求め、それとの差(偏差)を毎月のデータごとに算出し、2乗します。

算術平均は単なる平均計算ですので、0.5642%とすぐに計算できます。

例えば、2005年3月ですと、(-0.21-0.5642)2=-0.77422=0.5993となります。

これを全部足し合わせると、8.3301になります。これをデータの数12個で割ると、月次の分散が求められます。

8.3301/12=0.6942 :月次の分散

さらに、月次の分散の平方根(√)をとり、月次標準偏差 0.833(%)が得られます。

月次標準偏差と年次標準偏差の関係

前の章で、めでたく、標準偏差が求められました。

月次標準偏差 0.833(%)という数字から、年次の標準偏差に変換するにはどうすればいいのでしょうか?

一年は12ヶ月ですから、12倍すればいいのでしょうか?

いいえ、違います。√12倍すればいいのです。

ここでは、数学的な議論は省略しますが、「12倍するのは分散です。」

ですから、

月次標準偏差 0.833(%)→ 2乗して分散 0.6942 → 12倍して年次の分散 8.3301 → 平方根(√)で年次標準偏差 2.8862%

結局、月次の標準偏差に√12倍した数字と同じになります。

ここで面白いことがわかります。

リターンは複利で増えますので、月次騰落率0.564%の12倍=6.77よりも大きい6.94%のリターンになります。

それに対して、標準偏差は月次標準偏差0.833の√12倍(約3.464倍)=2.886にしかなりません。

リターンを標準偏差で割ると月次では0.564/0.833=0.677ですが、年次ですと6.94/2.886=2.41になります。

勘のいい人はお分かりと思いますが、期間を長く見るほど、リターンとリスクの関係が改善するのです。

長期投資の優位性

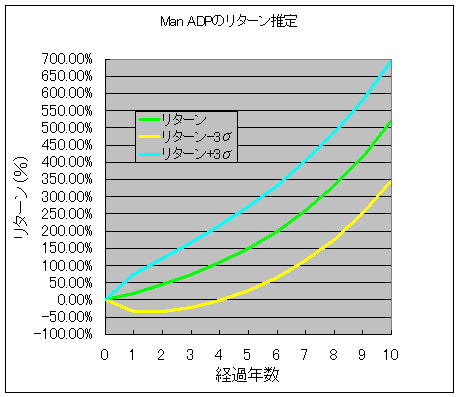

ここで、保有されている方も多い、Man ADPを例に使って考察します。

Man ADPは、Man社の代表的なファンドですが、過去成績をみると、かなりのハイリターン(20.051%/年)をたたき出しています。

その分、リスクも高めで、標準偏差は18.287%です。

ここで、正規分布と標準偏差を思い出して欲しいのですが、±3倍の標準偏差(±3σ)以内に入る確率は99.73%(外れる確率は0.27%)になります。

普通考えると、極めて高い確率であると思われます。

そこで、横軸に投資後の経過年数をとり、縦軸にリターンをとったグラフを作ってみました。

ここで示したのは、単純に、複利で計算してリターンと、±3σの線です。

リターンは、年々複利で増えていきますので、このようにどんどん上がっていきますが、リスク(標準偏差)は、2年たったからといって2倍になるのではなく、√2倍にしかなりません。

-3σという、かなり厳しい条件で見た場合、4年目までは、マイナスに転落していますが、その後プラスに転じ、10年経過後は350%のリターン(4.5倍)を得るとなっています。

これをみると長期投資の優位性が明らかだと思います。

もちろん、このシミュレーションは、今後も今までと同じような成績が続くとした場合です。

株式市場のように10年レベルで低迷したりすると、このようには行かなくなります。

ですので、長期投資だからいいというわけではなく、いろんな市場や戦略のファンドに分散することで、さらに、リスク分散を図る必要があるのです。

やっぱりここでも、「相関」を考慮した「アセットアロケーション」が重要であることは変わらぬ原理なのです。